債務整理とは、借入金の減額または免責により返済の負担を減らすためのものです。

債務整理にかかる費用の相場は、手続きの種類によって異なります。

今回の記事では、債務整理にかかる費用の相場と費用が払えない場合の対処法について解説します。

- 債務整理の手続き方法は4種類ある

- 任意整理は司法書士に依頼することで費用を抑えられる

- 個人再生は任意整理より費用がかかるが借金の大幅な減額が可能

- 自己破産の費用は50〜130万円程度かかるが返済は免除される

- 費用を払えない場合の対処法は3つある

債務整理の手続き方法は4種類ある

債務整理の手続き方法は、以下の4種類があります。

- 特定調停

- 任意整理

- 個人再生

- 自己破産

手続きの対象となるのは銀行や消費者金融からの借り入れ、クレジットカードのリボ払いやキャッシング枠を使った借り入れなどです。

- 債務整理によって返済の減額や免除ができる、債権者からの取り立てが止まるなどの利点があります。

-

返済の負担が軽減されるため、金銭的だけでなく精神的にも余裕が生まれます。

- すべての手続きに共通する欠点は、個人の信用情報に事故情報として登録されることです。

-

債務整理の手続きをした場合は信用情報機関に5〜10年間、事故情報の記録が残ります。

新たなクレジットカードの契約やローンを組む際は信用情報機関に照会されるため、審査の通過は困難です。

すでにクレジットカードを持っている人も事故情報が登録されると強制解約となり、使用できなくなります。

債務整理は種類によって特徴や利用できる条件が異なり、特定調停は弁護士に依頼せずに進められる手続き方法です。

特定調停は自分で手続きできる

特定調停は専門家に依頼できない人に向けた制度のため、自分で手続きを進められます。

法律に詳しくない人でも手続きできるように裁判所に申立書の雛形が用意されており、不明な点は窓口で質問できます。

特定調停は裁判所の調停委員が債務者と債権者の間に入り、話し合いを通じて和解を目指す手続きです。

借金の元本は減額されませんが、将来的に発生する利息や利息制限法の上限金利を超えて支払った利息が免除される場合があります。

申立ては、債権者の住所や事務所の所在地を管轄している簡易裁判所でおこないます。

特定調停を利用できる債務者の条件は、以下の2つです。

- 申立人が特定債務者である

- 継続して収入を得る見込みがある

条件の1つとして、申立人が特定債務者であることが挙げられます。

特定債務者は、法律で以下のように定義されています。

この法律において「特定債務者」とは、金銭債務を負っている者であって、支払不能に陥るおそれのあるもの若しくは事業の継続に支障を来すことなく弁済期にある債務を弁済することが困難であるもの又は債務超過に陥るおそれのある法人をいう。

引用元:特定債務等の調整の促進のための特定調停に関する法律 – e-Gov法令検索

つまり特定債務者とは、金銭的な債務があり返済できなくなる恐れがある個人または法人のことです。

和解を成立させるためには具体的な返済計画を示すことが必要なため、継続した収入が求められます。

特定調停の利点は、費用を低額に抑えられることです。

弁護士に依頼せずに自分で手続きを進められるため、弁護士費用ががかかりません。

特定調停の欠点は、以下の4つです。

- 成功する確率が低い

- 取り立てや催促が止まるまでに時間がかかる

- 手続きにかかる負担が大きい

- 給与差し押さえなどが強制執行される場合がある

特定調停は成功する確率が低く、令和2年度の司法統計では14.4%です。

参照元:調停既済事件数 – 令和2年度司法統計

和解の成立には債権者の同意が必要となり、応じてもらえない場合もあります。

和解が成立しなかった場合は他の手続き方法で債務整理が必要となるため、時間と手間がかかります。

特定調停は申立てをおこなうまで債権者からの取り立てや催促が続くため、止まるまでに時間がかかるのも欠点の1つです。

他の手続き方法は弁護士に依頼した時点で受任通知が送付され、すぐに取り立てや催促が止まります。

特定調停はすべて自分でおこなうため、手続きに時間と手間がかかります。

裁判所でおこなわれる事情聴取期日と調整期日という調停に参加する必要があり、最低でも2回出廷が必要です。

土日祝日は裁判所が開廷していないため、人によっては仕事を休む必要があります。

和解成立後に返済できなくなった場合は給与差し押さえなどが強制執行される恐れがあるため、返済計画はよく検討した上で立てましょう。

任意整理は債権者と直接交渉して返済の負担を軽減できる

任意整理とは、裁判所を通さずにお金を貸している側の債権者と直接交渉し、返済の負担を軽減するための手続きのことです。

遅延損害金や将来かかる利息の支払いが免除される場合が多いため、返済額の減額につながります。

任意整理の手続き後は借金の総額を原則3〜5年で返済するため、以下の条件が求められます。

- 3〜5年間継続した収入が見込めること

- 明確な返済計画を示すこと

任意整理では継続した収入と明確な返済計画により、完済する意思を示す必要があります。

そのため返済できる収入がない、または借金の額が大きすぎる場合は任意整理の適用はできません。

過去に同じ金融機関で任意整理している場合も信用を得られないため、適用は難しくなります。

任意整理をおこなう場合の利点は、以下の5つです。

- 債務整理の中でかかる費用が低額で済む

- 手続きの負担が少ない

- 任意整理する借入先を選択できる

- 財産を手放す必要がない

- 比較的周囲の人にバレにくい

任意整理は裁判所を通さずに手続きできるため裁判所費用がかからず、他の債務整理よりも費用が低額で済みます。

個人再生や自己破産と比べて提出する書類が少なく、手続きに要する期間も3〜6ヶ月程度と短いため、手続きにかかる負担が少ないのも利点です。

任意整理は複数の相手からお金を借りている場合も、手続きをする借入先を自分で選択できます。

自己破産の場合は保有している資産を差し押さえられてしまいますが、任意整理は財産を手放さずに手続きが可能です。

任意整理は家計の収入状況や会社の退職金に関する書類が不要なうえ裁判所を通さずに手続きできるため、周囲の人にバレずに手続きを進められます。

一方で、任意整理には以下のような欠点もあります。

- 借金の元金は減額されない

- 借入先によっては任意整理に応じてもらえない場合がある

任意整理で免除されるのは主に遅延損害金と将来かかる利息のため、借金の元金は支払いが必要です。

借入期間が1年未満と短い場合や返済履歴がない場合は、任意整理を借入先に応じてもらえない可能性があります。

任意整理は、借金を3〜5年の分割払いで返済できる人や費用を抑えて債務整理をおこないたい人に最適です。

任意整理で返済が厳しい場合は、個人再生により借金の大幅な減額が期待できます。

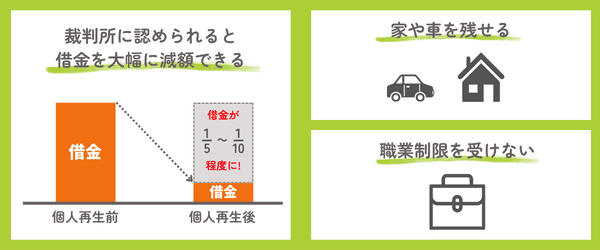

個人再生は借金を最大で10分の1に減額できる

個人再生とは、裁判所に申し立てをして認められた場合に借金を最大で10分の1に減額できる手続きのことです。

手続きの完了後は減額した借金を原則3年、最長5年で分割して返済します。

個人再生は、以下の条件を満たしている場合に適用の対象となります。

- 安定かつ継続した収入があること

- 住宅ローン以外の借入額が5,000万円以下であること

個人再生には小規模個人再生と給与所得者等再生の2種類がありますが、給与所得者等再生の場合は継続した収入の変動が少ないことが条件に追加されます。

参照元:個人再生手続き – 裁判所

個人再生における利点は、以下の4つです。

- 借金の大幅な減額が可能

- 自宅や自動車などの財産を残したまま手続きできる

- 自己破産のような職業制限を受けない

- 給与などの差し押さえを止められる

個人再生は裁判所に認められた場合に借金が5分の1〜10分の1程度になるため、任意整理よりも大幅な減額が可能です。

住宅ローン特則を利用した場合は、家を競売にかけられる心配がありません。

ローンを完済している場合は、所有している自動車を手放さずに手続きができます。

個人再生は職業制限を受けないため、自己破産で制限を受ける職業の人も利用が可能です。

借金の返済を滞納し続けると給与などを差し押さえられてしまう可能性がありますが、個人再生の再生手続開始決定が出されると停止されます。

給与の差し押さえを執行した裁判所に対して強制執行中止命令を申し立てることで、給与の差し押さえを停止できます。

一方、個人再生の欠点は以下の3つです。

- 官報に氏名や住所が記載される

- 家族にバレやすい

- 手続きにかかる期間が長い

個人再生をすると、国の広報誌である官報に氏名や住所が記載されます。

インターネットで直近90日分の官報を無料で閲覧できるため、周囲の人に借金がバレてしまう恐れがあります。

参照元:インターネット版官報 – 国立印刷局

裁判所から同一家計の収入について報告を求められるため、家族に内緒で手続きを進めるのは困難です。

手続きにかかる期間は1年〜1年半程度と任意整理よりも長く、債務整理の中で最も手続きが複雑になります。

個人再生は、借金を任意整理よりも大幅に減額したい人や自己破産で制限を受ける職業の人に向いています。

借入額が大きいか、または収入が少なくて任意整理や個人再生では完済できない場合は自己破産を検討しましょう。

自己破産は借金の返済を全額免除してもらえる

自己破産とは、支払いができない場合に裁判所へ申し立てをおこない、借金の返済を全額免除してもらうための手続きのことです。

自己破産を利用できるのは、以下の条件を満たしている場合です。

- 支払い不能であること

- 免責不許可事由に該当しないこと

- 借金が非免責権のみでないこと

- 支払い不能は、今後の収入や保有している資産などから完済が不可能な状態を表します。

- 免責不許可事由とは、自己破産の手続きをおこなっても返済が免除されない事例のことです。

-

免責不許可事由の具体的な内容は破産法第252条に定められており、以下のような事例が挙げられます。

- 浪費やギャンブルが原因の借金

- 裁判所からの質問に無回答または虚偽の回答をおこなう

- 破産管財人の業務を妨害する

- 過去7年以内に自己破産したなど

-

上記の免責不許可事由に該当する場合も、裁判所の判断で返済の免除が認められる場合もあります。

- 非免責権は自己破産しても支払いが免除されない借金を表し、以下のような例が挙げられます。

-

- 国民年金の保険料

- 暴走運転による交通事故に対する損害賠償金

- 養育費など

-

借金が非免責権のみの場合は自己破産しても減額されないため、返済の負担を軽減する効果はありません。

自己破産の利点は、以下の2つです。

- 借金の返済が全額免除される

- 債権者からの催促や取り立てが止まる

自己破産をおこなうと借りている金額に関わらず借金の返済が免除されるため、生活の立て直しが可能です。

債権者から取り立てや差し押さえがおこなわれている場合、自己破産によって止められます。

対して自己破産の欠点は、以下の4つです。

- 基準以上の財産は処分される

- 官報に氏名や住所が記載される

- 保証人や連帯保証人に返済を求められる

- 職業や資格の制限を受ける

自己破産では、99万円を超える現金と20万円を超える価値がある財産は処分されます。

- 不動産

- 自動車

- 貴金属

- 生命保険の解約返戻金

- 預貯金など

自己破産した人は、個人再生と同様に官報に氏名と住所が記載されます。

手続きが開始されると保証人や連帯保証人は債権者から返済を求められる場合が多く、迷惑がかかります。

自己破産により職業や資格の制限を受ける場合があります。

自己破産には3ヶ月〜1年程度かかり、裁判所の手続き中は働けなくなります。

- 公認会計士

- 生命保険募集人

- 警備員

- 旅行業務取扱管理者

- 宅地建物取引業者など

制限を受ける職業に就いていない人や任意整理や個人再生では借金を完済できない人は、自己破産を検討しましょう。

かかる費用の相場は任意整理と個人再生、自己破産のうちいずれの手続きをするかによって異なります。

債務整理にかかる費用は手続きの種類によって異なる

債務整理にかかる費用は手続きの種類によって異なり、相場は以下のとおりです。

| 手続きの種類 | 費用の相場 |

| 特定調停 | 数千円程度 |

| 任意整理 | 4〜10万円程度 |

| 個人再生 | 30〜80万円程度 |

| 自己破産 | 50〜130万円程度 |

費用の内訳は、大きく分けて以下の2種類です。

- 裁判所に支払う裁判所費用

- 司法書士または弁護士に支払う料金

個人再生または自己破産の場合、司法書士は本人の代理人ではなく書類作成の代理人となり、裁判所での手続きは本人がおこなう必要があります。

弁護士はすべての債務整理で代理人として手続きをおこなえるため、裁判所での手続きも任せられます。

司法書士は弁護士よりも費用が低額の傾向にありますが、個人再生や自己破産の場合は手続きの負担が増えるため、検討した上で利用しましょう。

専門家に依頼する費用を抑えたい場合は、弁護士費用がかからない特定調停で手続きする方法があります。

特定調停にかかる費用は数千円で済む

特定調停にかかる費用は裁判所に支払う申立手数料と切手代のみのため、数千円で済みます。

特定調停にかかる費用の内訳は、以下のとおりです。

| 費用の内訳 | 債権者1社につきかかる費用 |

| 申立手数料 | 500円 |

| 予納郵便切手代 | 432円 |

申立手数料として500円分の収入印紙が必要となり、調停申立書に添付して裁判所に提出します。

予納郵便切手は手続き費用として必要となり、枚数が追加される場合もあります。

申立てをおこなう裁判所や債権者の数によって費用は多少変わりますが、他の手続き方法よりも低額で手続きが可能です。

手続きを弁護士に依頼することも可能ですが、弁護士費用が2〜10万円程度かかります。

専門家に依頼する場合は費用が高くなり、特定調停の利点が失われるため他の手続き方法を検討しましょう。

任意整理は裁判所を通さずに手続きが可能なため、司法書士に依頼することで費用を抑えられます。

任意整理は司法書士に依頼することで費用を抑えられる

任意整理は裁判所費用が不要なため、報酬の上限が定められている司法書士に依頼することで費用を抑えられます。

任意整理する際に司法書士や弁護士に支払う報酬は依頼する事務所によって異なりますが、以下のような基準が定められています。

| 基準となる決まり | 報酬の上限 |

| 日本司法書士会連合会の指針 | 定額報酬:5万円 減額報酬:減額分の10% |

| 日本弁護士連合会の規程 | 着手金:上限なし 解決報酬金:原則として1社2万円 減額報酬金:減額分の10% 過払金報酬金:訴訟なしは20%、訴訟ありは25% |

司法書士の定額報酬と弁護士の着手金は交渉の結果に関わらず、依頼する時に発生する費用のことです。

弁護士は着手金の上限が定められていないため、司法書士よりも費用が高くなる傾向があります。

司法書士と弁護士のどちらに依頼する場合も、上記の他に印紙代や郵便料金などの経費がかかります。

以下の報奨金は、交渉が成功した場合に請求されます。

| 報酬金の種類 | 報酬金の内容 |

| 解決報酬金 | 債権者との和解が成立した場合の報酬金 |

| 減額報酬金 | 借りている金額と減額して実際に返済する金額の差額分を元に算定する報酬金 |

| 過払金報酬金 | 戻ってきた過払金を元に算定する報酬金 |

任意整理では費用を借入先1社ごとに計算するため、相場の4〜10万円は借入先が1社である場合の金額です。

借入先が複数あり、まとめて任意整理の手続きをおこなう場合は費用も増えます。

司法書士が代理人として任意整理の手続きをできるのは、1社 140万円以下と決められています。

司法書士法は司法書士が訴訟代理人を務めることができるのは、請求額140万円以下の簡裁訴訟に限ると規定する。

引用元:債務整理、司法書士は借金140万円まで – 日本経済新聞

借入額が140万円を超える場合、司法書士が代理で手続きをおこなえないため、弁護士に依頼しましょう。

任意整理をおこなうと遅延損害金や将来かかる利息を免除できる場合があるため、返済額の軽減が可能です。

多額の借り入れをしていて任意整理では返済が難しい場合は、個人再生で借金を大幅に減額できる可能性があります。

任意整理の費用を抑えられるおすすめの司法書士事務所3選を解説

着手金が不要または低額に設定されており、任意整理の費用を抑えられるおすすめの司法書士事務所は以下の3つです。

| 事務所名 | グリーン 司法書士法人 | 司法書士法人 はたの法務事務所 | アヴァンス 法務事務所 |

| 相談料 | 無料 | 無料 | 無料 |

| 1社あたりの 着手金 | なし | なし | 11,000円〜 |

| 1社あたりの 報酬金 | 21,780円〜 | 22,000円〜 | 11,000円 |

| 減額報酬 | なし | 減額分の11% | 減額分の11% |

| 全国対応 | 可能 | 可能 | 可能 |

| 無料の 相談ダイヤル | 0120-797-031 | 0120-963-164 | 0120-964-564 |

| その他 | LINEからの相談可能 | 全国出張料金無料 | 着手金の分割払い可能 |

参照元:グリーン司法書士法人、司法書士法人はたの法務事務所、アヴァンス法務事務所

上記の事務所はすべて相談専用のフリーダイヤルが設けられています。

電話が難しい場合はメールで相談する方法もあり、24時間受け付けが可能です。

グリーン司法書士法人は電話やメール以外にも、LINEから任意整理の相談ができます。

グリーン司法書士法人はLINEで任意整理を相談できる

グリーン司法書士法人は友だち登録をすると、LINEで任意整理の相談ができます。

公式サイトに記載されているQRコードを読み取ると簡単にできるため、普段からLINEを使用している人は気軽に利用できます。

参照元:グリーン司法書士法人

グリーン司法書士法人は司法書士が多数在籍しており、2営業日以内の迅速な回答が可能です。

LINEのビデオ通話やテレビ会議も可能なため、自宅にいながら対面で面談できます。

グリーン司法書士法人の運営している借金返済ノウハウというサイトでは、債務整理の減額相談が用意されてます。

参照元:借金返済ノウハウ ー グリーン司法書士法人

現在の借り入れ状況や電話番号などを入力すると、無料かつ匿名で借金の減額相談が可能です。

通常は借金が減額された分に対して減額報酬がかかりますが、グリーン司法書士法人では不要なため費用を抑えられます。

地方在住で事務所への来所が難しい場合は、出張料金がかからない司法書士法人はたの法務事務所が最適です。

司法書士法人はたの法務事務所は全国出張料金が無料

司法書士法人はたの法務事務所は相談料や着手金が無料なだけでなく、全国出張料金も無料です。

事務所は東京と大阪にありますが、訪問が難しい場合は出張面談も対応してもらえます。

公式サイトには全国の出張相談可能な地域が記載されているため、自分の住んでいる地域が出張相談できるか確認が可能です。

参照元:無料出張相談可能エリア – 司法書士法人はたの法務事務所

司法書士法人はたの法務事務所は、費用の分割払いや代行弁済サービスにも対応しています。

複数の相手から借金がある場合、通常は自分でそれぞれの相手先に振り込みが必要ですが、代行弁済サービスは事務所が本人の代わりに振り込みをおこないます。

事務所に一括で返済額を支払うと本人に代わって借入先に振り込んでもらえるため、振り込みの手間が省けて便利です。

参照元:任意整理 – はたの法務事務所

アヴァンス法務事務所でも返済の代行が可能で、手続き完了後を支援するサービスが充実しています。

アヴァンス法務事務所は手続き後も支援を受けられる

アヴァンス法務事務所はアヴァンス・アシストというサービスに加入すると、任意整理の手続き完了後も支援を受けられます。

アヴァンス・アシストとは、手続き完了後の返済と管理を代行してもらえるサービスのことです。

返済が難しくなった場合も事務所が債権者とやりとりするため、直接連絡がくるのを防げます。

アヴァンス・ネクストという債務整理の進捗状況をWEB上で確認できるシステムもあり、パソコンやスマホから24時間いつでも確認が可能です。

アヴァンス法務事務所では女性専用の窓口やフリーダイヤルを設けており、女性スタッフに対応してもらえます。

参照元:アヴァンスのお約束 – アヴァンス法務事務所

公式サイトには無料の借金減額相談が用意されており、24時間試算できます。

参照元:借金減額相談 – アヴァンス法務事務所

アヴァンス法務事務所で任意整理の手続きを依頼する場合、着手金の分割払いが可能です。

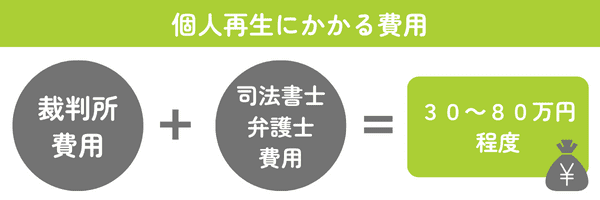

個人再生は任意整理より費用は高いが返済額を大幅に減額できる

個人再生は裁判所を通した手続きが必要なため、任意整理よりも費用は高くなりますが、返済額を大幅に減額できます。

個人再生にかかる費用の内訳は裁判所費用と司法書士または弁護士に支払う料金があり、合わせて30〜80万円程度かかります。

裁判所費用の内訳は、以下のとおりです。

| 費用の項目 | 内容 | かかる金額 |

| 予納金 | 個人再生を裁判所に申し立てる際にあらかじめ支払う費用 | 13,000円程度 |

| 申し立ての手数料 | 手数料として申立書に添付する収入印紙代 | 10,000円 |

| 切手代 | 債権者に通知するために申立書に添付する郵便切手代 | 2,000円程度 |

| 個人再生委員の報酬 | 裁判所によって個人再生委員が選出された場合に支払う報酬 | 15〜20万円 |

手続きにかかる費用と個人再生委員が選出されるかどうかは、裁判所によって異なります。

- 申立人の財産及び収入の状況を調査すること

- 申立人が作成する再生計画案について必要な勧告をおこなうこと

自分で個人再生の申し立てをする場合は個人再生委員が選出されるため、報酬の支払いが必要です。

司法書士や弁護士に個人再生の手続きを依頼した場合は、個人再生委員が選出される割合が低くなります。

引用元:個人再生手続きの利用 – 裁判所

原則的に申立人に代理人弁護士がいない場合についてのみ選任する扱いとなります。

司法書士または弁護士に支払う費用は住宅ローン特則の有無によっても異なり、相場は以下のとおりです。

| 住宅ローン特則の有無 | 弁護士に依頼する場合の費用 | 司法書士に依頼する場合の費用 |

| 住宅ローン特則なし | 50〜60万円 | 20〜30万円 |

| 住宅ローン特則あり | 60〜70万円 | 30〜40万円 |

以下の条件を満たす場合は、住宅ローン特則を利用できます。

- 住宅の購入やリフォームを目的に借りた資金であること

- 不動産に住宅ローン以外の抵当権が付いていないこと

- 本人が所有し、居住する目的の住宅であること

住宅ローン特則を利用して個人再生する場合は、住宅ローンの返済を続けることで自宅を維持したまま返済額の減額が可能です。

個人再生の手続きにより、返済額を最大10分の1に減額できます。

小規模個人再生と給与所得者等再生のどちらで手続きを進めるかによって、減額の基準が異なります。

減額の基準となる金額は、以下3つです。

- 借金総額に応じた最低弁済額

- 清算価値保障の原則に基づく最低弁済額

- 可処分所得2年分の金額

小規模個人再生の場合は、借金総額または清算価値補償の原則に基づく最低弁済額のうち高いほうの金額を返済する必要があります。

給与所得者等再生の場合は、上記3つを比較して最も高い金額が最低弁済額となります。

- 1つめの借金総額に応じた最低弁済額は、民事再生法で以下のように定められています。

-

負債額 最低弁済額 100万円未満 全額 100万円以上500万円以下 100万円 500万円超1500万円以下 借りている金額の5分の1 1500万円超3000万円以下 300万円 3000万円超5000万円以下 借りている金額の10分の1 借金総額に応じた最低弁済額 借金の総額が100万円未満の場合は、返済額の減額はありません。

- 2つめの清算価値保障の原則とは、個人再生において保有資産の総額以上を返済しなければならないという決まりです。

-

保有資産は裁判所によって計上する基準が異なりますが、具体例として以下のような物が挙げられます。

- 99万円未満の現金

- 預貯金

- 不動産

- 自動車

- 生命保険の解約返戻金など

例えば保有資産総額が150万円の人が300万円の借金を小規模個人再生する場合、最低弁済額は150万円です。

- 3つめの可処分所得は、給与所得者等再生をおこなう場合に基準の1つとなります。

-

可処分所得2年分は借金総額や清算価値保障の原則に基づいた最低弁済額より高い場合が多いため、給与所得者等再生は個人小規模再生よりも返済額が多くなる傾向があります。

安定した収入がなく任意整理や個人再生では返済できない場合は、自己破産により借金の返済が免除される場合があります。

自己破産は50〜130万円程度かかるが返済は免除される

自己破産は50〜130万円程度の費用がかかりますが、裁判所に申し立てをして認められた場合、税金など一部を除いて返済が免除されます。

自己破産は裁判所への申し立てが必要なため、裁判所費用と弁護士費用がかかります。

費用は手続きの種類によって異なり、費用の相場は以下のとおりです。

| 同時廃止 | 管財事件 | 少額管財 | |

| 裁判所費用 | 2〜3万円 | 50万円以上 | 20万円以上 |

| 弁護士費用 | 50万円前後 | 50〜80万円 | 50〜60万円 |

| 合計金額 | 50万円程度 | 100〜130万円 | 70〜80万円 |

自己破産における手続きの種類と特徴は、以下のとおりです。

| 手続きの種類 | 手続きの特徴 |

| 同時廃止 | ・申立人に財産がない場合やギャンブルや浪費などの免責不許可事由がない場合に適用 ・破産手続きは開始と同時に終了する |

| 管財事件 | ・申立人に一定以上の財産があるまたはギャンブルや浪費など免責不許可事由がある場合に適用 ・破産管財人により調査がおこなわれる |

| 少額管財 | ・管財事件よりも手続きが簡略化されるため予納金が安くなる ・弁護士が代理人の場合のみ適用できる |

申し立ての際は同時廃止または管財事件のどちらかを選択しますが、手続きの種類は裁判所が決定します。

管財事件と少額管財は裁判所費用として予納金が必要となるため、弁護士費用が高くなる傾向があります。

予納金は管財事件の場合は50万円程度、少額管財の場合は20万円程度が必要です。

原則として予納金は、裁判所に一括で支払いを求められます。

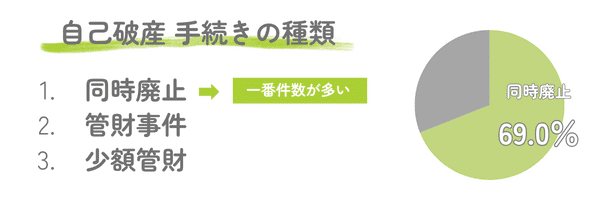

自己破産の手続きで最も件数が多いのは、同時廃止です。

令和2年度の司法統計によると、自己破産した個人の総数66,077件のうち同時廃止が45,464件となっており、全体の約69%を占めています。

参照元:破産既済事件数 – 司法統計

自己破産は財産を手放す必要がありますが一部を除いて借金が全額免除されるため、支払い不能な人に有効です。

無料で相談できる債務整理におすすめの弁護士事務所3選を紹介

無料で相談できる、債務整理におすすめの弁護士事務所は以下の3つです。

| 事務所名 | ベリーベスト 法律事務所 | 弁護士法人 響 | 弁護士法人 ひばり法律事務所 |

| 相談料 | 無料 | 無料 | 無料 |

| 任意整理にかかる 費用 | 66,000円 +減額分に対して11%の減額報酬 | 66,000円 +減額分に対して11%の減額報酬 | 49,500円 +減額分に対して10%の減額報酬 |

| 個人再生にかかる 費用 | 550,000円〜 | 550,000円〜 | 555,500円〜 |

| 自己破産にかかる 費用 | 495,000円〜 | 550,000円〜 | 445,500円〜 |

| 全国対応 | 可能 | 可能 | 可能 |

| 相談ダイヤル | 0120-391-084 | 0120-205-376 | 0120-783-316 |

参照元:ベリーベスト法律事務所、弁護士法人・響、ひばり法律事務所

上記の事務所は、何回相談しても相談料が無料です。

正式に依頼するまで費用が発生しないため、はじめて債務整理をおこなう人やしっかり話を聞いてから依頼したい人に向いています。

すべての事務所で全国対応が可能となっており、住んでいる住所に関わらず依頼できます。

中でもベリーベスト法律事務所は全国に拠点があるため、地方に住んでいる人も利用しやすい事務所です。

ベリーベスト法律事務所は全国で最も事務所の数が多い

ベリーベスト法律事務所は全国で最も拠点数が多く、国内73拠点に事務所があります。

債務整理の手続きには原則として弁護士との面談が必要ですが、拠点数が多いため通える事務所が見つかりやすい特徴があります。

債務整理の相談件数は2010年12⽉〜2024年12⽉末までで13万1237件以上となっており、実績も豊富です。

2025年1月現在、約330名の弁護士が在籍しています。

通話料無料の相談ダイヤルは24時間受け付けているため、仕事で日中は電話できない人も相談ができます。

債務整理の実績が豊富な事務所に依頼したい人は、弁護士法人・響が有力な候補です。

弁護士法人・響は債務整理の実績が豊富

弁護士法人・響は、債務整理に関する問い合わせや相談件数が45万件以上と豊富な実績があります。

2024年9月時点で35人の弁護士が在籍しており、24時間いつでも債務整理の相談を受け付けています。

事務所は東京や大阪、福岡など国内に7拠点にあり、全国からの依頼に対応しています。

弁護士費用の分割払いも可能となっており、まとまった初期費用がなくても依頼が可能です。

最短即日で受任通知を送付してもらえるため、すぐに取り立てや返済を止められます。

弁護士法人・響には無料の借金減額相談があり、匿名で利用できます。

参照元:無料借金減額相談 – 弁護士法人・響

弁護士法人ひばり法律事務所は債務整理を専門に扱っている

弁護士法人ひばり法律事務所は、債務整理を専門に扱っている法律事務所です。

公式サイト取扱業務にも個人再生や自己破産など債務整理が中心に記載されており、借金の減額や免責の実績があります。

回数にかかわらず相談料が無料となっており、電話または問い合わせフォームから相談ができます。

平日は仕事で時間が取れない人は、土日の相談予約も可能です。

事務所は東京のみとなっていますが、全国から相談や依頼ができます。

着手金や費用は、事前の相談により分割払いが可能です。

弁護士法人ひばり法律事務所に依頼すると最短即日で受任通知を送付してもらえるため、取り立てや催促を迅速に止められます。

債務整理は費用が高額になる場合もあるため、払えない場合の対処法について解説します。

債務整理の費用を払えない場合は3つの対処法がある

債務整理の費用を払えない場合は、以下3つの対処法があります。

- 司法書士や弁護士に支払う費用を分割払いにする

- 法テラスの民事法律扶助制度で費用を立て替えてもらう

- 返済が止まっている間にお金を貯める

裁判所費用は分割払いに対応していない裁判所も多く、支払わないと申し立ての手続きができない場合もあります。

そのため、支払いが難しい場合は司法書士または弁護士に支払う料金への対策が有効です。

自分で債務整理をおこなうと司法書士や弁護士に支払う料金が不要となりますが、以下のような欠点があります。

- 債権者からの催促や取り立てが続く

- 手続きが順調に進まない恐れがある

- 債権者と対等に交渉できない場合がある

司法書士や弁護士に債務整理を依頼すると最短で当日に受任通知が送付され、債権者からの催促や取り立てが停止されます。

しかし受任通知を送付できるのは司法書士または弁護士などの専門家に限られるため、自分で債務整理する場合は債権者の催促や取り立てを止められません。

債務整理には専門的な知識が必要となるため、法律の知識を持たない人が手続きをおこなうと順調に進まない恐れがあります。

自分で手続きする場合は債権者や裁判所とのやりとりも自分でおこなう必要があるため、負担が大きくなります。

債務整理は高い交渉力が必要となり、法律の専門家でない人が債権者と対等に交渉するのは困難です。

不利な条件で合意してしまうと返済の負担が軽減できないため、債務整理の効果が薄れてしまいます。

債務整理を専門家に依頼すると完了するまで任せられるため、特定調停以外の手続きは費用がかかっても司法書士や弁護士に依頼するのがおすすめです。

費用の分割払いに対応している事務所であれば、手元にまとまったお金がなくても債務整理を依頼できます。

分割払いができる事務所に依頼する

債務整理の費用を一括で支払うのが厳しい場合は、分割払いができる事務所に依頼しましょう。

債務整理を依頼する際に支払いについて相談すると、応じてもらえる場合があります。

分割払いの回数や1回あたりの支払い金額は、司法書士や弁護士が所属する事務所によって異なります。

任意整理は裁判所費用がかからないため、分割払いに対応している事務所に依頼すると支払いに余裕が生まれます。

司法書士や弁護士に支払う費用を用意できない場合は、法テラスの制度を利用すると支払いの負担を軽減できます。

法テラスの民事法律扶助制度を利用する

法テラスの民事法律扶助制度を利用すると、司法書士や弁護士に支払う費用を立て替えてもらえます。

法テラスは国が設立した法的トラブルを解決するための総合案内所であり、正式名称を日本司法支援センターといいます。

参照元:法テラスについて – 日本司法支援センター

金銭的に困っている人のために無料で法律相談をおこない、司法書士または弁護士の裁判所費用や書類作成費用などを立て替える制度のことです。

立て替えてもらった費用は法テラスに返済が必要ですが、毎月5,000〜10,000円程度の分割で支払えます。

民事法律扶助制度の利用者が生活保護を受給している場合は、支払いが免除される可能性もあります。

ただし、法テラスの民事法律扶助制度を利用できるのは以下3つの条件を満たす場合です。

- 資力が一定額以下であること

- 勝訴の見込みがないとはいえないこと

- 民事法律扶助の趣旨に適すること

- 1つめの資力は、月収と保有資産が以下の条件を満たす必要があります。

-

利用の条件 基準額 月収が一定額以下であること 単身者:182,000円以下

2人家族:251,000円以下

3人家族:272,000円以下

4人家族:299,000円以下

東京や大阪など大都市の場合

単身者:200,200円以下

2人家族:276,100円以下

3人家族:299,200円以下

4人家族:328,900円以下保有資産が一定額以下であること 単身者:180万円以下

2人家族:250万円以下

3人家族:270万円以下

4人家族:300万円以下月収と保有資産の条件 基準額は夫婦間の紛争を除き、配偶者の月収または資産を加算した金額で判断されます。

月収は手取りの金額を表しており、住んでいる地域によって基準額が異なります。

保有資産は、以下に挙げた資産の価値を合計した金額です。

- 現金

- 預貯金

- 有価証券

- 自宅と係争物件を除く不動産など

- 2つめの条件である勝訴の見込みは和解や示談成立など紛争解決の見込みがある、自己破産の免責見込みがある場合も含まれます。

- 3つめの条件である民事法律扶助の趣旨に適することは報復的感情を満たすことや宣伝目的、権利濫用的な訴訟などの場合は対象外です。

-

参照元:民事法律扶助業務 – 法テラス

法テラスの民事法律扶助制度は利用できる条件を満たしている人であれば毎月10,000円程度の分割払いができるため、支払いの負担を軽減できます。

司法書士や弁護士に依頼することで受任通知が送付され、一時的に返済を止める効果があります。

返済が止まっている間にお金を貯める

費用の支払いが厳しい場合は、返済が止まっている間に司法書士または弁護士に支払うお金を貯めるのも1つの方法です。

司法書士や弁護士に債務整理を依頼すると債権者に受任通知が送付され、直接の取り立てや催促がおこなわれなくなります。

債務整理の手続きが終わるまで毎月の返済がなくなるため、手続き前よりも経済的な余裕がうまれます。

債務整理の手続きにかかる期間の目安は、以下のとおりです。

| 手続きの種類 | かかる期間の目安 |

| 特定調停 | 3〜4ヶ月程度 |

| 任意整理 | 3〜6ヶ月程度 |

| 個人再生 | 1年〜1年半程度 |

| 自己破産 | 3ヶ月〜1年程度 |

手続きには長い場合で1年半程度かかるため、返済が止まっている間に司法書士または弁護士への支払いや返済費用の準備が可能です。

手続き後の返済が始まる前に司法書士または弁護士への費用を払い終わっていると裁判所費用と二重で支払わなくてよいため、支払いの負担を軽減できます。

自分に合った債務整理で返済の負担を軽減できる

債務整理は種類によって費用や内容が異なるため、自分に合った手続きで返済の負担を軽減できます。

- 特定調停

-

自分で手続きできるため、費用を数千円程度に抑えられます。

- 任意整理

-

裁判所を通さず、4〜10万円程度で手続きが可能です。

司法書士は弁護士よりも費用が低額で済む傾向にあるため、140万円以下の任意整理を依頼すると支払う料金を抑えられます。 - 個人再生

-

裁判所を通した手続きが必要となり、費用の相場は30〜80万円と任意整理よりも高くなります。

住宅ローン特則を利用すると自宅を手放さずに、返済額の大幅な減額が可能です。 - 自己破産

-

かかる費用の相場は50〜130万円であり、同時廃止または管財事件のどちらで手続きするかによっても異なります。

手続きの種類は最終的に裁判所が決定し、同時廃止は管財事件よりも低額な費用で手続きが可能です。

弁護士に依頼した場合は管財事件が少額管財として扱われ、費用が低額で済む場合もあります。

財産の処分や職業制限などの欠点もありますが、借金の返済が全額免除されます。

- 分割払いや法テラスの民事法律扶助制度を利用しましょう。

司法書士または弁護士に支払う料金は、事務所によって分割払いが可能な場合があります。 - 法テラスの民事法律扶助制度は、条件を満たす人であれば司法書士または弁護士に支払う料金を立て替えてもらえる制度です。立て替えてもらった費用の返済は必要ですが、分割払いが可能となります。

- 司法書士または弁護士に債務整理を依頼すると債権者に受任通知が送付され、手続きが終わるまで借金の返済を止められます。返済が止まっている間にお金を貯められるため、返済にあてる費用の準備が可能です。

債務整理には専門的な知識や交渉力が必要となるため、法律の専門家である司法書士または弁護士に依頼しましょう。