借金の返済に苦慮している人の中でも、債務整理を検討中の人も多いのではないでしょうか。

債務整理の方法には数種類ありますが、その中でも任意整理は裁判所を介さず実施できる方法です。

手続きの事実が公開されないなどメリットがある反面、いくつかのデメリットがあるのも事実です。

今回の記事では、任意整理のデメリットを中心に解説をします。

また、任意整理を実際に行う際の流れについても紹介をします。

- 任意整理は裁判所を介さず手続きを行う債務整理の一種

- 任意整理には安定収入が必要などのデメリットがある

- 勤務先の解雇を受けるなど誤解されている面が多い

- 利息がカットできる場合があるなどメリットも多い

- 任意整理を実行するための条件がある

- 債務整理の手続きは弁護士など専門家に相談するのがおすすめ

任意整理の実施を検討している人は、今回の記事を参考にしてデメリットやメリットについて理解を深めてから実施の是非を決めると良いでしょう。

そもそも任意整理とは債務整理手段の一種

そもそも任意整理とは、いくつかある債務整理の手段の一種です。

他の債務整理の手段が、裁判所を介して手続きをするのに対し、任意整理は異なった手続きを行います。

負債に苦しんでいる現状を改善するための有効な手段ですが、実行前に任意整理の特徴について十分な理解を得るのが良いでしょう。

任意整理の主な特徴について、以下に2項目紹介します。

- 裁判所を介さず債権者と交渉する

- 借金自体が減額されるケースは少ない

今回の記事を参考に、任意整理を実施するか否かを決めると良いでしょう。

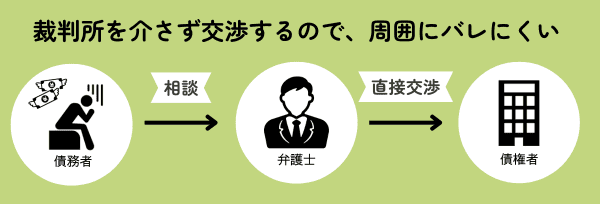

裁判所を介さず債権者と交渉する

任意整理は、裁判所を介さずに手続きを行う債務整理方法です。

直接債権者と交渉をして、負債の返済期日の延長や利息の削減を求めます。

将来的な返済計画を債権者と話し合い、新しい計画に基づいて返済を継続する手続きです。

他の債務整理方法では、裁判所を介して手続きをするケースが一般的です。

裁判所を介した手続きの場合、国の広報誌である官報に掲載されて、債務整理を実行している事実が公開されてしまいます。

一方、任意整理の場合は周囲にバレずに手続きを進められる可能性が高いです。

任意整理は、自身単独で手続きをするのも不可能ではありません。

しかし、債権者との交渉など知識や経験がないと難しい場面が多いでしょう。

弁護士などの専門家に相談をして、手続きを進めるのが一般的です。

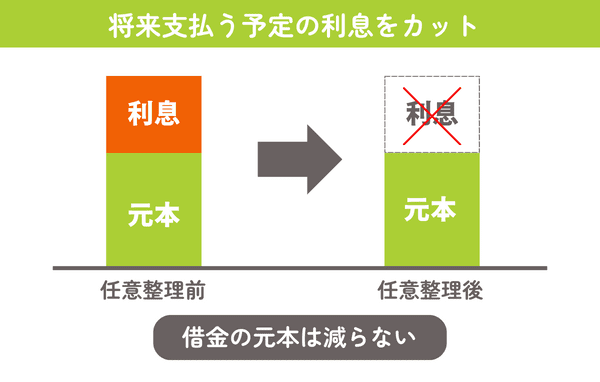

借金自体が減額されるケースは少ない

任意整理は、現状抱えている負債の返済期日の延長や利息の軽減を求める手続きであるため、借金の金額自体が減額されるケースは少ないです。

債権者との交渉により、新しい返済計画を樹立して完済を目指すのが任意整理の目的であるため、借金の元本部分を減らす目的では利用できません。

しかし、利息の減額を確約することにより全体の支払い金額を抑える効果はあります。

場合によっては過払い金請求ができる可能性があり、実質的に負担を軽減できるケースもあります。

- 過払い金請求とは?

-

過去に支払いすぎていた利息の返還を求める手続きです。

利息に関連する法令である「利息制限法」と「出資法」における利息の上限率が異なっていたために、過払い金という状況が生まれました。

利息制限法の利率上限が年15~20%であったのに対し、出資法では年29.2%でした。

利息制限法の利率を上回る利息を支払っていた場合、過払金請求ができる可能性があります。

任意整理自体では借金の減額は受けられませんが、利息の軽減及び過払い金請求ができた場合は実質的に負担金額を軽減できます。

参考:利息制限法第1条 – e-Gov法令検索

任意整理には大きく3つのデメリットがある

任意整理は、借金の返済計画を再構築して完済を目指す手続きで、現状の負担を軽減できる手続きですが、デメリットが存在します。

実際に任意整理を実行する前に、デメリットの部分を十分に理解して実施の是非を決めると良いでしょう。

任意整理の主なデメリットについて、以下に3例紹介します。

- 信用情報上に事故履歴が掲載される

- 収入が無ければできない

- 任意整理ができない相手もいる

任意整理をしてから後悔しても遅いため、事前にデメリットを十分に理解するのが大切です。

信用情報上に事故履歴が掲載される

任意整理をすると、信用情報上に事故の記録がなされてしまいます。

JICCやCICなど、信用情報機関が取り扱っている情報で、各種金融機関や融資サービスを行う業者などに共有されます。

信用情報上に事故履歴が掲載されると、金融関連の手続きやサービスが利用できなくなる可能性が高いです。

掲載された信用情報上の事故履歴は、5年など一定期間が経過すると消滅するため、永久に記録が残るわけではありません。

しかし、情報が残っている期間においては生活上の不便を被ってしまう可能性が高くなってしまいます。

クレジットカードや新規借り入れができなくなる

ブラックリストに掲載されると、クレジットカードの利用や新規での借入サービスが利用できなくなります。

金融関連のサービスが全般的に利用できなくなるため、手続き以前の生活から大きく制限を受けたと感じる人も多いでしょう。

- クレジットカードの場合は、新規でのカード取得はもちろんのこと、既存で利用していたカードも使えなくなる可能性が高い。

- 融資サービスの場合は、カードローンなどの利用に加え、自動車ローンや住宅ローンの新規契約ができなくなるなどの影響が考えられる。

- スマートフォンなどの新規購入における分割払いの設定も、金融関連の手続きとなるため、審査に通らないケースが出てくる。

任意整理をしてブラックリストに掲載されると、生活上で多くの制限を受ける点は覚悟しないといけません。

収入が無ければできない

任意整理は、安定した収入がないと利用できません。

任意整理は他の債務整理の方法と異なり、利息負担の軽減が図れるものの、元本自体が減額されるわけではありません。

任意整理後も返済が継続するため、負債を返済できる安定した収入がないと返済は難しいでしょう。

債権者との交渉においても、収入の安定性は必ず問われる部分です。

収入が不足していると判断された場合は、債権者も返済計画に納得できず、交渉は決裂してしまうでしょう。

任意整理は、あくまで現在抱えている借金の返済期限の延長を求める手続きであるため、返済できる安定収入がないと利用できない手続きといえます。

自身の収入で任意整理が選択できるかの判断は専門的で難しいため、弁護士などの専門家に相談すると良いでしょう。

任意整理ができない相手もいる

任意整理は必ず実現できるというわけではなく、対応できない相手もいる可能性があります。

任意整理は、直接債権者と交渉をする手続きであるため、相手の合意を得られないと成立しません。

債権者の立場としては、利息を得られないとしても元本は返済してもらいたい、あるいは返済期限を延ばしてでも全額回収したいと考えるケースが多いです。

そのため、任意整理の交渉に応じてくれる債権者が多いと考えられます。

しかし、中には交渉に応じてくれない債権者もいるかもしれません。

また、自身が希望する返済期日を認めず、より短い期間での返済を希望する債権者もいるでしょう。

債務整理は債権者との直接交渉をする形式であるため、相手の意向次第では必ずしも希望通りの手続きができるとは限りません。

債務者単独での交渉は難しいため、弁護士など専門家の支援を受けるのが一般的です。

任意整理に対して誤解しているケースが多い

任意整理について詳細を理解していない人の中には、誤解を持っているケースが多いかもしれません。

借金返済に苦慮しており債務整理を検討している場合は、任意整理により実際の生活にどのような影響が及ぶのか、正確に理解する必要があります。

手続きをしてから後悔しないよう、理解を正しくして誤解のないようにすると良いでしょう。

任意整理に対して多くの人が持っている誤解のうち、代表的なケースを以下に3例紹介します。

- 勤務先から解雇を受けるケースは原則的になし

- 家族に悪影響が及ぶとは限らない

- 年金や給料は継続して受領できる

具体的な生活に関連する内容であるため、ぜひ参考にしてください。

勤務先から解雇を受けるケースは原則的になし

- 任意整理の実施により、勤務先から解雇を受けるのではないかと危惧している人がいるかもしれません。

しかし、任意整理が原因で勤務先から解雇を申し渡されることは原則ありません。 -

労働関連の法令によって、企業が従業員を解雇できる要件が定められていますが、任意整理はその要件に含まれていません。

参考:厚生労働省 労働契約の終了に関するルール – 厚生労働省したがって、任意整理を理由に解雇をする行為は法令違反となり、処罰の対象となります。

一方、任意整理の実施が職場内でバレた場合には、周囲の目が気になってしまうかもしれません。

任意整理実施前と同じ環境で働けるかについては、勤務先の運営側の考え方や人間関係に左右されます。

任意整理を理由に勤務先を解雇されるケースは原則ないため、安心して手続きを開始できますが、職場内の状況によって影響が及ぶ可能性もあるでしょう。

家族に悪影響が及ぶとは限らない

- 任意整理をすると、家族にも悪影響が及ぶと思っている人が多いかもしれません。

確かに悪影響が無いとは言い切れませんが、必ず悪影響があるかといえばそうではありません。 -

任意整理をすると、実施者の収入状況や保有財産などが確認されます。

しかし、家族については確認を求めないのが一般的です。

実施者の状況を確認した結果、資産などを没収される事態になったとしても家族には影響が及びません。

家族には悪影響が及ばないとはいえ、連帯保証人の設定を家族に行っている場合には注意を要します。

連帯保証人は、借金をした本人が負債の返済をできなくなった場合は代わりに支払いをする義務が生じます。任意整理を実行に移す前に、自身の連帯保証人の設定状況を確認しましょう。

年金や給料は継続して受領できる

- 任意整理を実行すると、年金や給料を継続して受給できなくなると考えている人が多いですが、継続して受け取りが可能です。

-

年金や給料は、民事執行法において差し押さえができない財産として定められています。

参考:民事執行法 第152条 – e-Gov法令検索 -

任意整理を実行しても、それ以前と変わらない収入を確保できると考えて差し支えありません。

しかし、年金の種類は確認する必要があります。

差し押さえが禁止されているのは、厚生年金や国民年金などの公的年金に限られています。

生命保険会社が提供するような個人年金は差し押さえの対象となるため、受給が止まってしまいます。年金や給料は、一部を除いて継続して受給できると考えてよいでしょう。

任意整理のメリットの部分も理解しよう

任意整理には前述のようなデメリットがある一方で、メリットももちろん存在します。

任意整理の実施を決める際は、デメリットとメリットの両面を理解して、総合的な視点で判断しましょう。

任意整理を実施するメリットについて、主なものを以下に5項目紹介します。

- 利息がカットできる可能性がある

- 過払い金が戻ってくる可能性がある

- 返済期間の組み直しで月々の負担を減らせる

- 他の手続きに比べて比較的簡単に実践できる

- 債権者からの督促を止められる

以下で、順を追って解説するので参考にしてください。

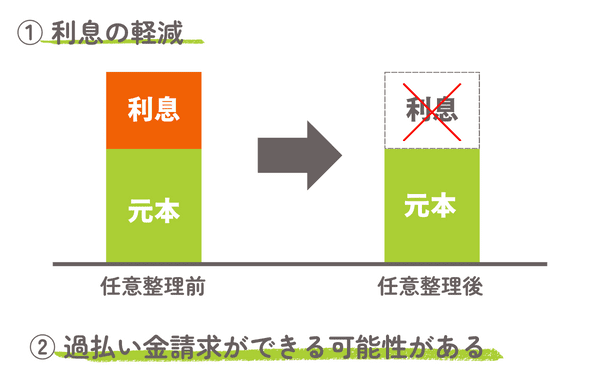

利息がカットできる可能性がある

任意整理を実行した結果、利息がカットできる可能性があります。

任意整理は、直接債権者と交渉をして返済計画を構築する作業です。

その中で、将来発生する利息を免除してもらうように交渉をします。

任意整理では借金の元本そのものが減るわけではありませんが、将来支払いをすべきであった利息がカットできるため、実質的に負担額を抑える効果が期待できます。

しかし、任意整理を行い、債権者と合意を得る以前に確定している利息に関しては支払い義務を免れないケースが多いです。

任意整理でカットできる利息は、あくまで将来発生するであろう部分に限定されると理解しましょう。

過払い金が戻ってくる可能性がある

任意整理の実施により、過払い金が戻ってくる可能性があります。

特に、長期間返済を継続している場合には、過払い金が発生している可能性が高いです。

出資法の改正が行われた2010年が、注目すべきタイミングです。

2010年以前から継続して返済をしているような場合は、過払い金が発生していないか確認すると良いでしょう。

任意整理を実行する過程で、過去の返済履歴などを確認するケースが多いため、過払い金が見つかる場合が多いです。

任意整理を行う際は、過払い金の返還の可能性も含め、借り入れ及び返済の履歴を正確に把握して確認しましょう。

返済期間の組み直しで月々の負担を減らせる

任意整理の実行により、返済期間の組み直しにより月々の負担を減らせる効果が期待できます。

前述のように、任意整理により将来発生するであろう利息がカットできるため、支払総額の抑制につなげられます。

また、返済期限の延長に関する合意を得られた場合は、月々の支払い金額の軽減が可能です。

当初の返済予定では月々の負担が大きすぎる場合は、任意整理の実行により一回あたりの支払額を少なくして、無理なく返済できるようになるかもしれません。

月々の負担が大きく返済が難しいと判断される場合は、返済期間の組み直しができる任意整理の実行を検討しましょう。

他の手続きに比べて比較的簡単に実践できる

任意整理は他の債務整理の方法と比較して、簡単に実践できます。

個人再生や自己破産の場合は、裁判所に申し立てをする必要があります。

提出を求められる書類も多く手間がかかり、かつ官報への掲載により債務整理の事実が公開されてしまうでしょう。

一方、任意整理の場合は裁判所への手続きが不要であるため、書類の取りまとめも比較的簡単です。

また、手続きに要する時間にも違いがあります。

個人再生や自己破産の場合は、繰り返し裁判所を訪れて様々な手続きをしないといけません。

一方、任意整理の場合は裁判所を訪れる必要はなく、債権者との交渉をスムーズに進められると短時間で手続きが完結するでしょう。

比較的手軽な手続きを希望する場合は、任意整理がおすすめです。

債権者からの督促を止められる

任意整理の実施により、債権者からの借金督促を止められる場合があります。

正確には、弁護士などの専門家による受任通知の手配が完結したら、督促の回避が可能です。

債権者からの執拗な督促により、精神的に大きな負担を抱える人も多いでしょう。

弁護士への依頼により督促が止められるのは、精神的な負担を抱える債務者にとって非常に大きなメリットとなります。

督促が止まって冷静になり、今後の適切な対応ができるようになるかもしれません。

債権者からの督促に悩む人は、任意整理などの手続きを弁護士など専門家に依頼しましょう。

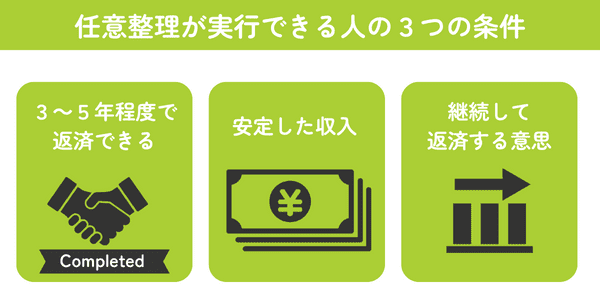

任意整理を実行するためには条件がある

任意整理は、誰でも実行できるわけではありません。

一定の条件を満たしていないと、債権者との交渉に臨んだとしても成功は難しいでしょう。

任意整理を実行する前に、実現可能であるか確認してから取り組むのをおすすめします。

任意整理を実行するための条件として、代表的な項目を以下に3例紹介します。

- 3~5年程度で返済できる見込みがある

- 安定した収入を得ている

- 継続して返済する意思がある

以上の条件を1つでも満たしていない場合は、任意整理以外の手段の活用を検討すると良いでしょう。

3~5年程度で返済できる見込みがある

- 任意整理が成立する条件としては、3~5年程度で返済できる見込みがある場合に限られます。

-

3~5年よりも長い期間での返済計画を提案したとしても、債権者は納得しない場合が多いと考えられます。

債権者にとっては、債務整理により利息収入が得られないうえに5年を超えた期間での返済となると、負担が大きく感じられるでしょう。

返済期間は、返済能力の程度により適切な設定がなされるべきです。

しかし、5年よりも長い期間でないと返済計画が構築できない場合は、任意整理は難しいと考える必要があります。

安定した収入を得ている

- 任意整理は、計画通りに返済できる程度の安定した収入を得ている必要があります。

-

債権者側が新しい返済計画に合意する際には、確実に返済を受けたいと考えるのは当然です。

債権者との交渉において、安定収入の有無は必ず確認される項目と考えて間違いないでしょう。

収入額そのものが低い場合でも、安定して定期的に収入を得られると確証を得られたら、債権者も納得する可能性が高くなります。

収入額から、適切な返済期日を設定するのが難しいと感じる人も多いでしょう。

弁護士などの専門家に相談をして、適切な返済期間の返済計画を準備して債権者との交渉に臨むのが一般的です。

継続して返済する意思がある

- 任意整理の交渉に際しては、継続して返済する意思を債権者に対して示す必要があります。

-

債権者は、将来的に完済を受けられると信頼できる相手にのみ交渉に応じるのが一般的です。

返済をする意思を貸付相手から感じられない場合は、新しい返済計画に対して合意はしないでしょう。

具体的で実現可能と思われる返済計画を構築したとしても、肝心の本人から返済の意思が感じられないことには、交渉が決裂してもおかしくありません。

債権者との交渉においては、相手の担当者の意見を真摯に聞いて、誠実な姿勢で臨むのが肝要です。

必ず期日通りに返済する意思を明確に示し、債権者の合意を得られるようにしましょう。

任意整理の流れを一通り理解しよう

ここまで、任意整理のデメリットや特徴、メリットなどについて紹介をしてきました。

任意整理の実施を決めた後は、具体的にどのような手続きとなるか理解すると良いでしょう。

手続きの始め方から完了まで、一通り理解すると安心して取り組めるためおすすめです。

任意整理の一般的な流れを、以下に紹介します。

- まずは弁護士などの専門家に相談

- 債務調査により債務額を確定する

- 任意整理案を作成し交渉に臨む

- 債権者の同意が得られたら弁済を開始する

いざという時に慌てないよう、あらかじめ手続きの流れを理解しましょう。

まずは弁護士などの専門家に相談

- 任意整理を実行する際は、まずは弁護士などの専門家に相談するのが一般的です。

-

任意整理は、ご自身ですべての手続きを完結させるのも不可能ではありません。

しかし、現実的には専門家の力を借りないと、債権者の合意を得るのは難しいでしょう。

多くの弁護士事務所では、相談を無料で対応しているケースが多いです。

まずは、最寄りの弁護士事務所を訪ねて気軽に相談をすると良いでしょう。

委任契約が完了すると、弁護士は各債権者に対して受任通知を発信します。

受任通知を受け取った債権者は、債務者と直接やり取りができなくなるため、督促は無くなるでしょう。信頼できる弁護士に相談をして委任契約を結ぶのが、任意整理の流れの実質的な初動となります。

事前に書類の準備をする

- 弁護士への相談にあたり、あらかじめ必要な書類を準備しましょう。

-

状況によって準備する書類は異なりますが、一般的には以下の書類は最低限必要になるケースが多いです。

- 運転免許証や保険証などの身分証明書

- 債権者一覧表(裁判所のウェブサイトからダウンロード可)

- クレジットカードや消費者金融などのカード

- 預金通帳

- 確定申告書や源泉徴収票などの収入がわかる書類

また、財産の保有状況の確認のため、以下の書類を求められるケースもあります。

- 不動産登記簿謄本

- 生命保険などの保険証券

- 退職金の見込額がわかる書類

必要になるケースが多い上記の書類をあらかじめ揃え、任意整理の手続きに備えましょう。

債務調査により債務額を確定する

- 弁護士への委託が終わり必要書類を準備すると、続いては債務調査により債務額を確定させる段階に移行します。

-

債権者からの情報をもとに、現行の利息上限による引き直し計算を行って、正確な負債額を算出します。

この時点で過払い金があると発覚する場合は、過払い金請求を行います。

債権者との交渉の前に、正確な負債額を確定させるのが債務調査の目的です。

任意整理案を作成し交渉に臨む

- 債務の金額を確定させた後は、任意整理案を作成し交渉に臨みます。

弁護士などの専門家と相談しながら、実現可能な返済計画を立案しましょう。 -

前述のように、返済期限は3~5年が限度と考えるべきです。

複数の債権者と交渉する際は、同条件での内容を提示するのが一般的です。

債権者は、債務者の収入状況の確認を必ず行うため、説明できるようにあらかじめ関連書類を準備すると良いでしょう。

債権者にとって利息収入が減少する任意整理に対し、合意を得られるか心配する人も多いのではないでしょうか。

実際は、弁護士などの専門家を伴っての交渉には、債権者も真摯に対応するケースが大半です。

債務整理の経験が豊富な弁護士へ問い合わせた内容- 任意整理の交渉に応じない債権者は多いのでしょうか?

-

任意整理の交渉に応じない債権者は意外に少ないです。

債権者の立場としては、少しでも債権額の回収を達成したいと考え、交渉に応じるケースが大半です。

交渉に応じずに債務者が破産申告をすると、ほぼ債権回収は不可能となるためです。

また、交渉とはいえ債権者と相対して話し合いをする機会は少ないです。

債務者の意向を踏まえ、弁護士が和解を求める合意書を作成し、債権者に送付して交渉を進めるのが一般的です。

任意整理を実行して債権者と相対するのが怖いと感じる人も多いかもしれませんが、実際は対面の交渉を経験するケースはまれであると考えて差し支えありません。

実現可能で債権者を納得させられるような返済計画を用意し、真摯な姿勢で交渉に臨みましょう。

債権者の同意が得られたら弁済を開始する

- 交渉の結果、債権者の同意を得られたら、新しい返済計画にのっとって弁済を開始します。

-

債権者からの信頼を継続して得るため、必ず返済計画通りの弁済を行いましょう。

継続した弁済をするためにも、無理のない返済計画を構築するのが大切です。

弁護士など専門家と相談しながら、債権者を納得させるとともに実現可能な返済計画の準備が重要になります。

任意整理以外にも債務整理の方法はある

任意整理の特徴についてこれまで解説をしてきましたが、債務整理には任意整理以外の方法があります。

それぞれの特徴を理解して、ご自身に最も適した方法を選択するのが大切です。

任意整理以外の債務整理の方法として、主なものを以下に2種類紹介します。

- 自己破産

- 個人再生

任意整理が実行できない場合に備え、他の債務整理の方法についても理解を深めると良いでしょう。

借金を帳消しにできるが資産の多くを失う自己破産

自己破産は、ほぼすべての借金を帳消しにできる債務整理の方法です。

裁判所に申し立てをして、公的な手続きにより借金の清算をする方法となります。

税金の支払いや扶養家族の養育費など、一部の債務を除いたすべての借金がなくなるため、借金が返せない場合の最終手段として活用するのが一般的です。

- 自己破産を選択すると、持ち家や自家用車など一定以上の価値を持つ資産はすべて没収される。

- 没収された資産は、債権者に配分するための原資として処分される。

- 裁判所を介して行う手続きの場合は、官報と呼ばれる国の広報誌に掲載されるため、債務整理の事実が公表されるリスクも覚悟しないといけない。

自己破産はどうしても借金が返せない場合に有効な手段ですが、債務整理の事実が公開される点と、多くの資産を失ってしまう点を覚悟しておきましょう。

借金を減らしつつ資産も手元に残せる個人再生

個人再生は、自己破産と同様裁判所に申し立てをして行う債務整理の方法です。

背負っている借金の大部分を免除される代わりに、資産の没収を受けてしまいます。

- 自己破産と異なり自家用車は手元に残せるケースが多い。

- 免除された残りの負債については返済の義務が残る。

個人再生は、手元に残しておきたい資産がある場合で、残った負債の返済を完済する意思を持っている場合に選択すると良いでしょう。

任意整理のデメリットや流れを理解してから実践に移そう

任意整理は、負債の返済期限の延長や将来発生する利息を免除してもらうよう、債権者に直接交渉をする債務整理の方法です。

- 任意整理には、主に以下のようなメリット・デメリットがあります。

-

メリット デメリット 利息がカットできる可能性がある

過払い金が戻ってくる可能性がある

返済期間の組み直しで月々の負担を減らせる

他の手続きに比べて比較的簡単に実践できる

債権者からの督促を止められるブラックリストに載る

収入が無ければできない

任意整理ができない相手もいる任意整理のメリット・デメリット - 任意整理は、誰でも実行可能というわけではなく、以下のような条件を満たしていないと成功しないでしょう。

-

- 3~5年程度で返済できる見込みがある

- 安定した収入を得ている

- 継続して返済する意思がある

- 実際に任意整理を実行する際は、以下のような流れで行うのが一般的です。

-

- まずは弁護士などの専門家に相談

- 債務調査により債務額を確定する

- 任意整理案を作成し交渉に臨む

- 債権者の同意が得られたら弁済を開始する

任意整理は、ご自身単独でも実行は可能ですが、現実的には弁護士など専門家の助けがないと達成は難しいでしょう。

まずは信頼できる専門家に相談をして、任意整理が実行できるかも含め手続きの流れの説明を受けるのがおすすめです。