負債が積みあがってしまって返済が無理であると判断される場合に、法律で借金を免除にする方法の「自己破産」があるとご存じの方も多いと思います。

自己破産は、負債返済ができない場合の最終手段として利用されるケースが多い法的手続きです。

しかし、自己破産とは具体的にどのような手続きであるのか、知らない人も多いかもしれません。

今回は、自己破産とはどのような手続きであるのか解説をします。

自己破産のデメリットを中心に紹介するとともに、どのような状況の人には向いていないのかなどについても紹介します。

- 自己破産とは法律で借金を免除にできる手続き

- 自己破産には資産を失うなど多くのデメリットが存在する

- 強制執行を避けられるなどメリットの部分もある

- 手放したくない資産がある場合などは自己破産の選択は向いていない

- 他の債務整理の方法もある

今回の記事を参考に自己破産についての理解を十分に深め、ご自身にとって適した手続きであるかを検討したうえで、実行の是非を決めると良いでしょう。

自己破産とは法律で借金を免除にする手続きのこと

自己破産とは、抱えている借金を法律で免除にする手続きを指します。

裁判所に申し立てをして行う手続きで、法的な拘束力があります。

一部の債務を除いた借金が免除になる代わりに、保有する資産は生活に必要なものを除き、すべて没収される決まりです。

没収された資産は、債権者への金銭配分に利用されます。

負債の返済の見通しが立たず、生活が成り立たない場合の最終手段として活用される場合の多い手続きといえるでしょう。

自己破産を選択する際に、以下の2点に注意する必要があります。

- 自己破産は必ずしも認定されるとは限らない

- すべての負債が免除されるわけではない

自己破産について正確な理解をして、実行後に後悔しないようにしましょう。

自己破産が認定される条件があり、必ずしも免責をもらえるというわけではない

自己破産は、申し立てをすると必ず認定されるというものではありません。

自己破産が認定されるためには、一定の条件があると理解しましょう。

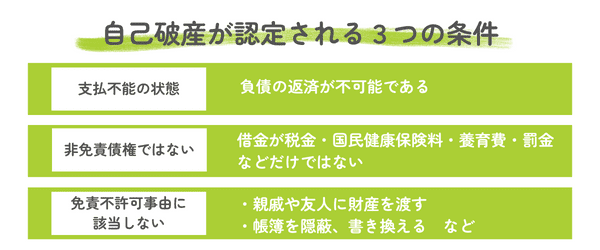

自己破産の認定条件は、以下の3項目です。

- 支払不能の状態であること

- 借金が非免責債権だけでないこと

- 免責不許可事由に該当しないこと

- まず、支払い不能の状態というのは負債と収入及び保有財産の状況を客観的に鑑みて、負債の返済が不可能であると認定される状態を指します。

-

分かりやすく言うと会社から給料をもらっている場合であればその収入よりも返済額の方が多く、生活が困難であり保有している財産を現金化して返済に充てても返済が出来ない状況です。

一時的に支払いができないのではなく、継続的に返済不可であると認定される必要があります。

- また、自己破産しても返済義務が消滅しないものもありそれを「非免責債権」といいます。

-

例えば、以下のようなものが非免責債権に含まれます。

- 税金

- 国民健康保険料

- 養育費

- 飲酒運転による交通事故での損害賠償

- 裁判所に申告しなかった借金

- 罰金

これらに該当する支払いが必要な金銭は自己破産しても支払い義務がなくなることはありません。

免責不許可事由に該当すると自己破産の認定が得られない

免責不許可事由に該当する場合は、自己破産の認定が受けられません。

以下のような項目が、免責不許可事由に含まれます。

参考:破産法252条1項4号 – e-Gov法令検索

- 差し押さえを逃れるために親戚や友人に財産を渡す

- 特定の債権者にだけ返済する

- 浪費やギャンブルで借金を負っている

- 嘘をついて借金をする

- 帳簿を隠ぺいや書き換えの実施

- 虚偽の債権者一覧表や債権者名簿を提出する

- 裁判所の調査を拒んだり虚偽の説明をしたりする

- 破産管財人の職務を妨害する

- 過去7年以内に破産した

- その他破産手続上定められている義務に違反する

上記の事由があっても、その程度や事情により自己破産の認定が受けられる場合もあるため、一概に判断はできません。

自己破産が認定され、負債の免除を受けたからといって、すべての負債が免除されるわけではありません。

前述のように、税金や養育費など非免責債権は、自己破産を行ったとしても返済の義務が残ります。

自己破産をすると、すべての負債から解放されて生活をやり直せると理解している人が意外に多いです。

しかし、一部の負債は返済の義務が残る点は理解しましょう。

どの負債が非免責債権に含まれるのか、自己破産を実行する前に確認する必要があります。

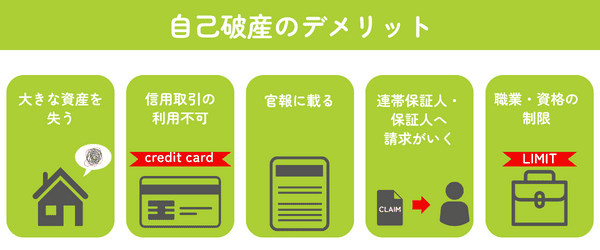

自己破産の実行には様々なデメリットが伴う

自己破産は負債を免除にする手続きですが、同時に様々なデメリットを伴う点を理解する必要があります。

負債の返済が不要になる点のみを理由として即座に自己破産を選択するのではなく、多くのデメリットを理解したうえで総合的に判断する方が望ましいです。

自己破産の主なデメリットについて、以下に9種類紹介します。

- 持ち家や車などの大きな資産を失う可能性が高い

- クレジットカードの利用及び新規作成や借り入れができなくなる

- 住所・氏名が官報に掲載される

- 連帯保証人・保証人も自己破産をしなければいけない

- 一部の職業が制限される

- 手続き中は引っ越しや旅行に制限がかかる

- 手続き中は郵便物を管理される

- 免責不許可になる可能性もある

- 個人年金などを受け取れなくなる場合がある

自己破産を行うと持ち家や車などの大きな資産を失う可能性が高い

自己破産を実行すると、一部を除く負債を免除してもらえる代わりに、保有する資産を没収されてしまいます。

没収された資産は、債権者への返済の資金として配分されるために処分されます。

持ち家や自家用車など、一定以上の価値のある資産は、すべて没収されると理解しましょう。

特に、持ち家を保有したまま自己破産を実行するのは不可能と考えるべきです。

自己破産の選択により、持ち家や自家用車を失うなどで、以前と同じ生活は一定期間は出来ないと考えておきましょう。

自家用車は、没収される可能性が高い資産といわれますが、状況によって保有し続けられるケースはあります。

実際に自己破産をした知人のうち、自家用車を手放した人と継続して持ち続けられた人の事例があります。

自己破産の経験のある弁護士に事前相談をしたところ、裁判所のその都度の判断により結果が異なる場合が多いとのことです。

根拠としては、地方に住んでおり車がないと生活必需品を購入することも通勤することも困難であるという方が主な対象となり、日本国の定める人間らしい生活をするうえで、必須であると判断された場合は車を保有し続けられる可能性があります。

実際に自己破産の手続きをしてみないと、プロの弁護士でも判断ができないと考えられます。

管轄の裁判所によって判断が異なるケースも考えられるため、弁護士を介して事前に確認するのがおすすめです。

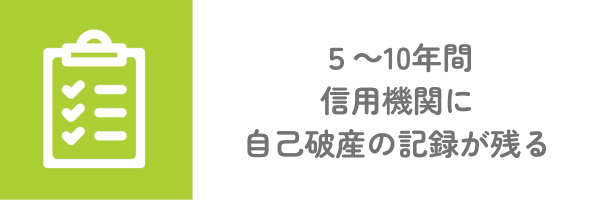

クレジットカードの利用及び新規作成や借り入れができなくなる

自己破産の実行後は、クレジットカードの利用及び新規作成による取得が不可能となります。

また、クレジットカードのキャッシングやカードローンなどを利用した借り入れも審査に通らずに利用できなくなってしまいます。

自己破産をすると、信用情報機関において契約異動の情報が記載されるため世間一般的に言われているブラックリスト入りしてしまい、クレジットカードなどの信用取引は利用ができません。

スマートフォン購入時の分割支払いも、ブラックリスト入りしている状態では審査に通らなくなるため、手続きができなくなってしまいます。

自己破産を行った場合、5~10年間ブラックリストとして記録に残るため、その間は信用にかかわる各種取引が不可能となります。

便利なツールが使えなくなり、生活スタイルが大きく変わってしまう点は、事前に理解する必要があるでしょう。

住所・氏名が官報に掲載され公の情報として記録が残る

自己破産を実行すると、住所や氏名が官報に公開されてしまいます。

国が発行する機関誌のことで、法律の制定や各種政策の情報公開など様々な重要情報が掲載されるものです。

自己破産の情報も官報に掲載される項目の1つで、そこで住所と氏名が明確に掲載されてしまいます。

誰でも閲覧可能な機関紙に自己破産の情報が掲載されるため、周囲に自己破産の事実が発覚してしまうリスクを伴うのは否めません。

しかし、一般の人が官報を見る機会はほとんどないと考えられるため、実際には周囲にバレる不安は少ないといえるでしょう。

勤務先によっては、官報を適宜確認しているケースも考えられるため、自己破産の事実が発覚する可能性は十分あり得ると考える必要があります。

連帯保証人・保証人も自己破産をしなければいけない

自己破産をすると、連帯保証人や保証人に設定している人にも影響が及びます。

もし自己破産をした場合、連帯保証人や保証人の設定がある場合は、その人が代わりに負債の返済義務を背負う結果となります。

基本的に、連帯保証人や保証人に債務の請求がなされる場合は、残債を一括で請求されるケースがほとんどです。

そのため、自己破産をするほどの高額の請求を受けた連帯保証人や保証人は、伴って自己破産に追い込まれる可能性が高くなってしまうでしょう。

もし、連帯保証人や保証人になってもらっている場合、自己破産の選択によって多大な迷惑をかけてしまう点は覚悟する必要があります。

士業や警備員など一部の職業が制限される

自己破産の実行により、一部の職業においては資格を一時的に喪失してしまいます。

自己破産の申し立てにより影響が及ぶ資格や職業には、以下のようなものが挙げられます。

- 警備員

- 宅地建物取引士

- 生命保険外交員

- 募集人

- 貸金業

- 会社の取締役

- 不動産鑑定士

- 弁護士

- 司法書士

- 税理士

- 公認会計士

- 社会保険労務士

- 旅行業

自己破産の手続中は、以上の職業の従事者は資格を一時的に喪失するため、勤務に従事できなくなってしまうでしょう。

しかし、自己破産を理由に解雇されるのは認められていない行為であるため、一般的には職を失うリスクはないと考えられます。

自己破産により仕事に影響を及ぼす職業に従事している人は、仕事に従事できなくなるだけでなく、勤務先に自己破産の事実がバレてしまうリスクが極めて高い点を理解しましょう。

制限を受けるのは手続き中に限られる

自己破産の実施により、仕事に制限が加えられる点を紹介しましたが、制限は手続中に限られます。

自己破産の手続きを終えた後は、再び資格の認定が受けられるため、再び同じ仕事に戻るのは可能でしょう。

一般的に、自己破産の手続きには、3~4か月の期間が必要であると考えられています。

手続きを行う期間を少しでも短くすると制限を受ける期間も短くなるため、早く仕事に復帰したい人は、手続きをスムーズに進める工夫をしましょう。

しかし、理論上は元の仕事に戻れるとはいえ、勤務先に自己破産の事実が発覚してしまうリスクは避けられません。

手続き中は引っ越しや旅行に制限がかかる

自己破産の手続きを行っている期間中は、引っ越しや旅行に制限がかかるケースが多いです。

引っ越しや旅行を自己破産手続き中に行う場合は、裁判所と管財人の両方の許可を受ける必要があります。

転勤目的や家賃を安く抑える目的の引っ越しであれば、多くの場合で許可を受けられます。

しかし旅行は、結婚式や法事などやむを得ない事情以外では、許可を受けられない場合が多いでしょう。

手続き中は、行動に制限がかかる点をあらかじめ理解する必要があるでしょう。

引っ越しや旅行の制限は、自己破産の手続きが完結すると解除され、自由に移動できるようになります。

自己破産の手続き中は郵便物を管理され、直接自宅へ郵送されない

自己破産の手続き中は、郵便物を管財人に管理されてしまいます。

自宅あての郵便物は、管財人の住所に転送されてしまうためです。

管財人は破産者の金銭に関する情報をすべて把握する必要があるため、クレジットカードの明細や税金の支払い通知などの情報がある郵便物を管理する義務があります。

破産者に隠し財産がないか、あるいは管財人に黙って手持ち資金を移転する取引をしていないかについて、管財人は把握する必要があります。

そのため、郵便物は必ず管理されてしまうのです。

もちろん、管財人の確認後、郵送物は返却されるとはいえ、不自由を感じる人も多いでしょう。

一方、郵便物は管財人の管理の対象ですが、宅配業者による荷物の受け取りは自身で可能です。

免責不許可になる可能性もある

自己破産の申し立てをしたとしても、免責不許可になって手続きができない危険性もあります。

前述のように、免責不許可事由に該当する事実がある場合は、自己破産の申し立てが却下されてしまうでしょう。

自己破産の申し立てをした場合、債権者はその時点で取り立て行為が禁じられます。

自己破産申し立て者は、その時点では取り立てに悩まされる心配はなくなります。

しかし、自己破産の申し立てが認められないと、再び債権者からの取り立てが再開されてしまうでしょう。

自己破産によって借金を帳消しにできると安心しているところに却下されてしまい、再び返済の義務を背負う可能性が十分にある点を理解しましょう。

個人年金などを受け取れなくなる場合がある

自己破産を申告すると、個人年金を受け取れなくなる可能性があります。

一般的に、公的年金や企業年金などは法律上「差押禁止財産」に分類されているため、自己破産を実施したとしても受け取りができなくなる心配はありません。

しかし、生命保険会社との契約によって積み立てなどで手続きをしている個人年金の場合は差押禁止財産には認定されていないため、差し押さえの対象となってしまいます。

解約返戻金の金額が一定額を超えている場合は、解約させられて債権者への分配資産に充てられてしまう可能性が高いでしょう。

自身の判断で個人年金の手続きをしている場合は、自己資産の一部と認定され、差し押さえの対象となる危険性を理解しましょう。

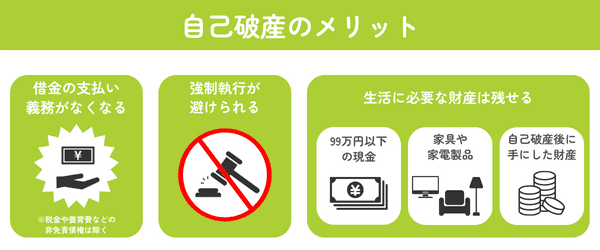

自己破産にはメリットの部分もある

以上で、自己破産を実行するデメリットについて紹介をしましたが、もちろんメリットの部分も存在します。

自己破産を実行する前に、メリットとデメリットの部分を総合的に判断し、自身に適しているか判断するのが大切です。

自己破産を実行する主なメリットについて、以下に3項目紹介します。

- ほとんどの借金の支払い義務がなくなる

- 強制執行を避けられる

- 生活に必要と認められる財産は手元に残る

自己破産の実行の是非を決める際の決め手として、参考にしてください。

ほとんどの借金の支払い義務がなくなる

自己破産を実行すると、ほとんどの借金の支払い義務がなくなります。

他の債務整理手段の中には、借金が大半免除されるものの一部は残るものや、返済額そのものは変わらず返済期日を延長するものなどがあります。

一方、自己破産の場合、一部の負債を除いて借金全額の免除を受けられるのが最大のメリットです。

前述のように、税金や養育費など非免責債権は返済義務の免除を受けられませんが、それ以外の負債は全額免除されます。

負債の返済ができず、債権者からの取り立てに悩む人もいるかもしれません。

自己破産の申し立てにより、債権者からの取り立てから解放されるため、精神的な面でのメリットも大きいといえるでしょう。

負債額が到底返済できないと判断される場合は、自己破産を申し立てて全額の免除を受け、金額的にも精神的にも身軽になれるのは大きなメリットといえます。

強制執行を避けられる

自己破産の実施により、強制執行を避けられるメリットがあります。

- 強制執行とは?

-

裁判所を介して強制的に銀行口座や給与が差し押さえられてしまう手続きを指します。

強制執行は債権者が持つ権利であり、裁判所を介して正当な手続きを経られた場合は回避できません。

強制執行が実行されると、現状よりさらに生活が厳しくなってしまうため、できるだけ避けたい手続きといえます。

しかし、自己破産の申し立てを行うと、債権者は強制執行の権利を失います。

これは、自己破産は残っている資産を平等に債権者に配分するのが前提であるため、特定の債権者による資産の差し押さえが禁止となるためです。

自己破産を裁判所に申し立てて、「破産手続開始決定」を裁判所が出した段階で債権者は強制執行ができなくなります。

強制執行を避ける目的で、自己破産を選択するのも1つの考え方といえるでしょう。

生活に必要と認められる財産は手元に残る

自己破産を行うと価値のある資産はすべて没収されてしまうのは、前述のとおりです。

しかし、生活に必要と認められる財産は手元に残るため、自己破産と同時に生活ができなくなるわけではありません。

自己破産をしても手元に残る資産は、以下のようなものが挙げられます。

- 99万円以下の現金

- 新得財産:自己破産手続きの開始決定後に手にした資産

- 差押禁止財産:家具や家電製品及び事業に必要な財産

- 自由財産拡張により裁判所に保有が認められた財産

自由財産拡張により、合計99万円以下の時価の資産を手元に残せる可能性があります。

したがって、乗車年数が長く時価が少ないと認定される自家用車などは、自己破産後も資産として保有し続けられるかもしれません。

自己破産をしたからといって、すべての資産を手放すというわけではなく、場合によっては多くの資産を保有したまま手続きを完結させられる可能性はあります。

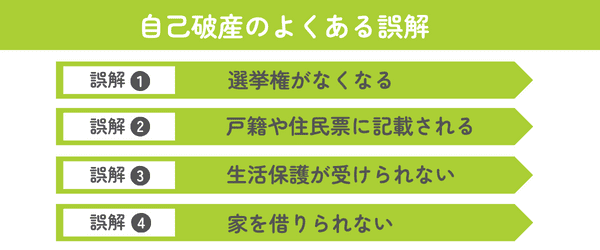

自己破産に対して多くの人が誤解を持っている

自己破産に対して多くの人が持っている認識の中でも、誤解を含むケースは多いです。

自己破産を実施する前に、誤った認識は解消してしまいましょう。

自己破産に対して多くの人が持っている誤解の代表例を、以下に4例紹介します。

- 選挙権はなくならない

- 戸籍や住民票に自己破産の事実が掲載されない

- 生活保護は継続して受けられる場合が多い

- 賃貸住宅の契約が不可能になるわけではない

自己破産の実行により、普通の生活ができなくなるわけではありません。

正確な認識を持って、実施の是非を決めると良いでしょう。

選挙権はなくならない

自己破産を実行したとしても、選挙権は無くなりません。

自己破産をすると、権利も大きく損なわれると誤解している人が多いのですが、選挙権については手続き後も継続して保有可能です。

戸籍や住民票に自己破産の事実が掲載されない

自己破産を行ったとしても、戸籍や住民票にその事実が掲載されません。

本籍地の市町村が管理している「破産者名簿」には、自己破産の事実が掲載されると認識している人もいるかもしれません。

しかし実際には、破産者名簿にも自己破産の事実が記録されるケースは少ないです。

- 破産者名簿とは?

-

当該人が破産者でない事実を示す身分証明書を発行するために利用される名簿のことです。

自己破産の申し立てを行ったものの免責不許可になった経歴がある場合など、ごく限られた事例のみが記録されます。

従って、自己破産の事実が戸籍や住民票および本籍情報に記録される場合はほとんどないと理解して差し支えありません。

生活保護は継続して受けられる場合が多い

自己破産をしても、生活保護は継続して受けられる場合がほとんどです。

過去に自己破産をした経歴があると、生活保護の申請が通らなくなると認識している人が多いのですが、決してそのようなことはありません。

賃貸住宅の契約が不可能になるわけではない

自己破産後においても、賃貸住宅の契約が不可能になるわけではありません。

しかし、実質的には賃貸契約が難しくなる点は否めません。

自己破産を実行した後に賃貸契約を締結するためには、家賃保証会社を設定せずに契約できる物件を選択する必要があります。

自己破産の事実により賃貸契約が不可能となるわけではありませんが、賃貸の手続きにおいては制約が加えられる点は理解しましょう。

自己破産実行前に自分に向いているか確認しよう

以上のように、自己破産の手続きにはデメリットが多い反面メリットの部分もあります。

自己破産の手続きを開始する前に、ご自身に適した方法であるか十分に検討する必要があるでしょう。

一旦自己破産の手続きを開始してしまった場合は、取り返しがつかなくなってしまうため、慎重に手続きを進める必要があります。

自己破産の手続きが向いていないと考える人の特徴について、以下に4例紹介します。

- 失いたくない資産がある場合

- 家族に借金関連のトラブルを知られたくない場合

- 他の手続きの方が適している場合がある

- 資格制限に該当している仕事に従事している

ご自身の状況や希望を鑑みて、自己破産が適切な方法ではないと判断される場合は、他の対策を講じると良いでしょう。

失いたくない資産がある場合

失いたくない資産を保有している場合は、自己破産は避けた方が良いでしょう。

特に持ち家は、よほどの事情がない限りは手放さざるを得ません。

居住している持ち家を手放すとなると、生活様式を大きく変える必要があります。

負債に苦しんでいる状況を家族に伝えていなかった場合、自己破産により発覚してしまう危険性は極めて高いといえるでしょう。

また、自家用車も高い確率で没収されてしまいます。

通勤に利用していたり勤務先での業務に利用していたりするなど、自家用車が生活必需品となっている場合は、自己破産の実施はおすすめできません。

自己破産により手元に残せる資産は限られているため、持ち家や自家用車を手放したくないと考える人は、自己破産以外の方法の選択を検討しましょう。

家族に借金関連のトラブルを知られたくない場合

家族に借金に関連するトラブルを知られたくない場合も、自己破産はおすすめできません。

前述のように、持ち家に暮らしている場合は没収されてしまうケースがほとんどであるため、借金問題が高い確率で家族にバレます。

また、自己破産の手続きの中には同一世帯全員分の家計簿を提出する必要があるなど、家族の協力が不可欠となる場面が発生します。

自己破産を選択した場合は、家族にバレずに手続きを完結させるのは不可能と思った方が良いでしょう。

家族に借金関連のトラブルについて知られたくない場合は、自己破産以外の選択肢を検討する必要があります。

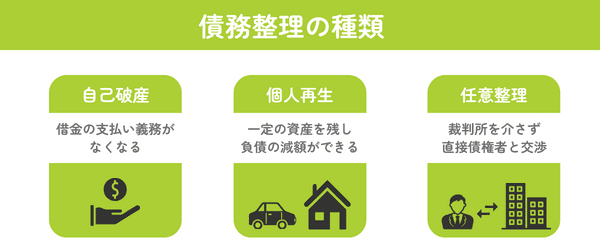

他の手続きの方が適している場合がある

自己破産を実行しなくとも、他の手続きの方がご自身にとって適している場合もあります。

自己破産以外の債務整理手続として、個人再生や任意整理などがあります。

自己破産は、将来的な観点を含め、どうしても負債の返済が難しい場合の最終手段として採用されるべき方法です。

他の手段を選ぶ余地がある場合は、自己破産の申し立てに対して認められない可能性も高いでしょう。

自己破産を選択する前に、本当にそれ以外の選択肢がないか検討し、よりご自身に合った適切な方法を選ぶべきです。

資格制限に該当している仕事に従事している

自己破産の実行により制限を受ける資格や仕事に従事している場合は、手続き中は業務に携われなくなってしまいます。

前述のように、弁護士や企業の取締役など、自己破産の手続き中に制限を受ける資格や仕事があります。

法的な観点においては、自己破産が原因で解雇されるのは違法であるため、職を失う恐れは低いと考えられます。

しかし、実質的に自己破産をした人に対して、以前と同様の信頼が与えられないかもしれません。

実際問題として、自己破産の事実が勤務先に発覚した場合、業務に支障をきたす要因になる可能性が高いといえるでしょう。

自己破産の手続き中に制限が加わる資格や仕事に従事している人で、勤務先に借金の問題がバレたくない場合は、自己破産以外の選択肢を検討するのがおすすめです。

自己破産以外の債務整理方法についても理解しよう

負債に苦しむ状況を打開する方法としては、自己破産以外の選択肢もあります。

様々な方法を検討しながら、ご自身に最適な選択ができるようにしましょう。

自己破産以外の債務整理方法には、主に以下の2種類があります。

- 個人再生

- 任意整理

ご自身の債務と収入及び資産状況を勘案して、最適な選択をしましょう。

一定の資産を残しながら債務の減額が受けられる個人再生

個人再生とは、一定の資産を残しながら負債の減額を受けられる手続きです。

自己破産のように、ほとんどの資産を手放さなくて済むのが大きな違いです。

自家用車や持ち家を保有したまま負債の整理がしたい人にとって、おすすめの方法といえるでしょう。

一定の収入があるなど、返済能力がないと認可を受けられない点は注意しましょう。

裁判所を通さずに手続きができる任意整理

任意整理は、裁判所を介さずに直接債権者と交渉をする手続きです。

債権者に直接交渉をして、利息の軽減や返済期限の延長を受けて債務履行を目指す方法です。

官報の掲載がないなど、周囲に債務整理の事実が発覚するリスクを抑えられる方法といえるでしょう。

しかし、債権者との交渉は困難を極めるケースが多いため、弁護士など専門家に相談して手続きを進めるケースが一般的です。

自己破産のデメリットを理解して自身に合った手続きか検討しよう

自己破産とは、返済できないと見込まれる負債を免除してもらえる手続きです。

借金に苦しむ状況を打開するための、最終手段として認識している人も多いでしょう。

自己破産には、主に以下のようなデメリットがあるため、実施には慎重になるべきです。

- 持ち家や車などの大きな資産を失う可能性が高い

- クレジットカードの利用及び新規作成や借り入れができなくなる

- 住所・氏名が官報に掲載される

- 連帯保証人・保証人も自己破産をしなければいけない

- 一部の職業が制限される

- 手続き中は引っ越しや旅行に制限がかかる

- 手続き中は郵便物を管理される

- 免責不許可になる可能性もある

- 個人年金などを受け取れなくなる場合がある

ほとんどの借金を免除できたり、強制執行を避けられたりするメリットもあるものの、デメリットが非常に多い手続きといえます。

自己破産を実行する際は、ご自身にとって最適な選択であるかを慎重に検討して、是非を決めると良いでしょう。

自己破産が向いていない人の特徴として、以下のような点が挙げられます。

- 失いたくない資産がある場合

- 家族に借金関連のトラブルを知られたくない場合

- 他の手続きの方が適している場合がある

- 資格制限に該当している仕事に従事している

自己破産のデメリットについて十分に理解を深め、本当に他の選択肢はないのか、後悔のないように慎重に手続きを進めると良いでしょう。